Marketing afiliacyjny w Europie Wschodniej – Raport

Dzięki uprzejmości sieci afiliacyjnej Awin powstał raport na temat rynku afiliacyjnego w 2017 roku. Dane i doświadczenia zostały zebrane podczas współpracy przez sieć z 6000 reklamodawców i ponad 100 000 wydawców z całego globu. Pozwoliło to na zidentyfikowanie głównych charakterystyk 11 lokalnych rynków, na których działa sieć, oraz wyłonienie głównych trendów w afiliacji. Swoje miejsce w raporcie ma także Europa Wschodnia, która stanowi specyficzny rynek na tle sąsiadów.

Marketing afiliacyjny pozwala reklamodawcom na pełną kontrolę budżetu reklamowego oraz pomiar efektów tych działań. Co więcej, mogą śledzić nawet użytkownika na jego drodze do zakupu i wyciągać z tego odpowiednie wnioski. Nic dziwnego więc, że branża cały czas rośnie, przyciągając nowe firmy.

Branża afiliacyjna stale się rozwija. Zgodnie z raportem Forrester z 2016 r., amerykański rynek ma wzrastać średnio o około 10% rocznie, co oznacza, że do roku 2020 może przynieść prawie 7 mld dolarów dochodów i prowizji wydawców. To wzrost o 27%.

Marketing efektywnościowy nadal rozwija się na najbardziej ugruntowanych rynkach Stanów Zjednoczonych i Wielkiej Brytanii. To rokroczny wzrost o około 8-12% w ciągu ostatnich pięciu lat i nic nie wskazuje na to, żeby sytuacja się zmieniła. Ten sam raport firmy Forrester podaje również, że około 80% reklamodawców w USA działa w afiliacji i średnio przeznacza na ten kanał około 10% swoich wydatków marketingowych.

Jeśli podsumować wszystkie dostępne dane, globalną wartość branży szacuje się na około 13 miliardów dolarów.

Europa Wschodnia w afiliacji

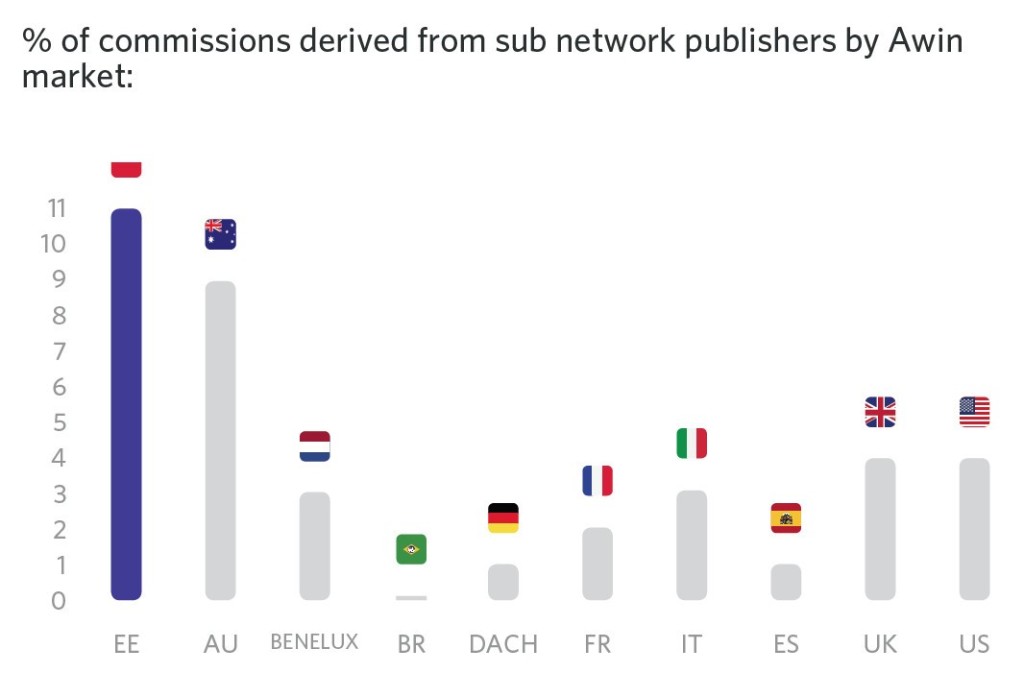

Europa Wschodnia to jeden z 11 regionów, w których działa Awin. Geograficznie sieć współpracuje z wydawcami z Polski, Czech, Słowacji, Węgier, Rumunii, Ukrainy, Rosji. Łącznie na tym obszarze aktywnie działa 235 reklamodawców z regionu i aż 2877 wydawców.

Dane o rynku:

- 192 miliony użytkowników Internetu

- średnio 37% dorosłych obywateli posiada smatrfon

- średnio 70% korzysta z Androida, 28% z iOS

- Google jest najpopularniejszą przeglądarką

- Podział sprzedaży według urządzeń: smartfon – 9%, desktop – 88%, tablet – 3%

Z racji, iż wiele z krajów to małe rynki, liczne marki międzynarodowe, chcące poszerzyć zasięg w całym regionie, z czysto praktycznych powodów traktują Europę Środkowo-Wschodnią jako spójną jednostkę biznesową. Tym samym ignorują olbrzymie różnice kulturowe obecne w regionie, szczególnie te językowe, co czyni ich działania niewłaściwymi i nieskutecznymi w kwestii zaangażowania indywidualnych konsumentów i społeczności. Tymczasem marketing efektywnościowy daje unikalną szansę skutecznego koordynowania takich kampanii w tych regionach.

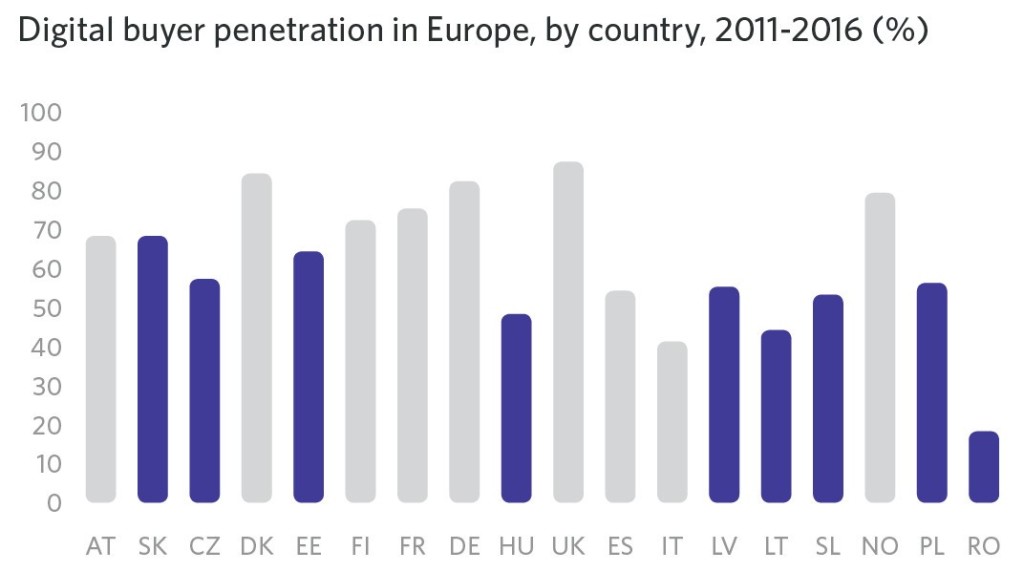

Cyfryzacja w Europie Wschodniej

Z racji braku inwestycji w infrastrukturę w ciągu ostatnich dziesięcioleci, mieszkańcy Europy Wschodniej nie mogli skorzystać ze wszystkich zalet kanału online, tak jak miało to miejsce na zaawansowanych w tej materii rynkach sąsiadujących. Wskaźnik penetracji cyfrowych nabywców dla krajów takich jak Polska, Rumunia, Słowacja i Bułgaria jest stosunkowo niski w porównaniu do Niemiec, Wielkiej Brytanii i Francji.

Mimo takiej przeszłości, poprawiające się standardy ekonomiczne w tym regionie sprawiają, że aktualnie jest to jeden z najszybciej rozwijających się rynków e-commerce na świecie. W Europie Środkowo-Wschodniej osiągnięto najwyższy wzrost sprzedaży e-commerce w 2016 r. Zgodnie z tegorocznym raportem „European Ecommerce Report” Rumunia, Słowacja, Estonia, Ukraina, Polska i Bułgaria odnotowały w ubiegłym roku wzrost sprzedaży e-commerce o co najmniej 25%.

W rzeczywistości, jeśli chodzi o porównywanie skuteczności wydawców działających na rynku Europy Wschodniej z innymi rynkami, na których operuje Awin, można zauważyć, że ich udział w prowizji jest znacznie wyższy, niż w innych miejscach.

Polski krajobraz

Próba dotarcia do konsumentów z Europy Wschodniej i zaangażowania ich za pomocą własnych niezależnych działań marketingowych, może być szczególnie trudna dla zagranicznych brandów. Konsumenci, którzy nie znają marki, są o wiele mniej skłonni do zakupu jej produktów, niż ma to miejsce na innych rynkach. Wynika to m.in. z braku rozwiniętego transgranicznego handlu online w Polsce, który jest powszechny w państwach Europy Zachodniej.

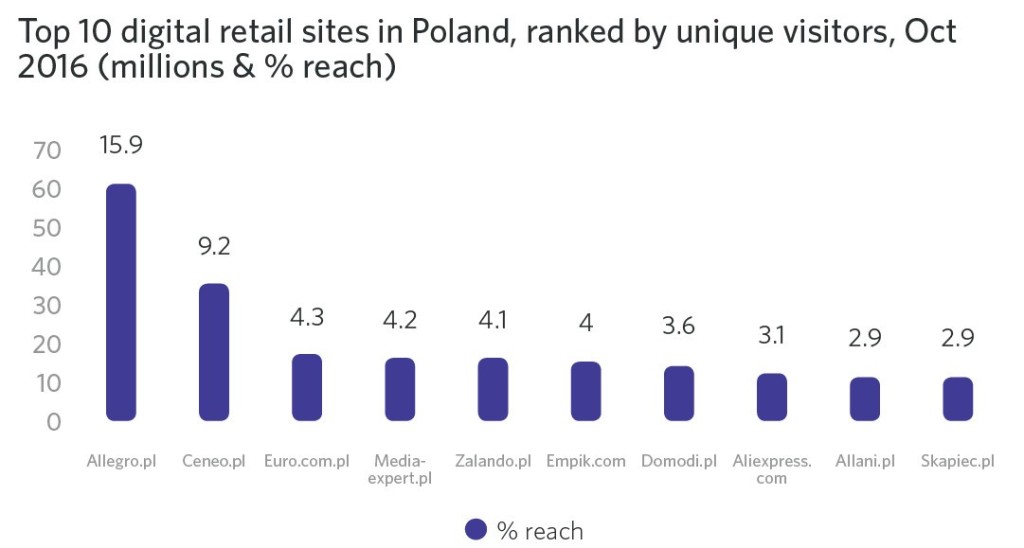

Według ostatnich badań firmy Paypal wśród kupujących w Internecie, 78% polskich klientów twierdzi, że dokonują zakupów w sieci tylko za pośrednictwem platform krajowych. To najwyższy odsetek we wszystkich europejskich krajach. Taka lojalność wobec rodzimych platform detalicznych wyjaśnia dlaczego wiodące strony internetowe w Polsce to podmioty krajowe, podczas gdy na wielu innych rynkach międzynarodowi gracze, na przykład Amazon i Ebay, zdołali zdominować lokalne sceny e-commerce.

W Polsce największą grupę klientów przyciąga lokalna platforma aukcji internetowych Allegro i jedynie Zalando oraz Aliexpress udało się znacząco wkroczyć do świadomości internetowych klientów.

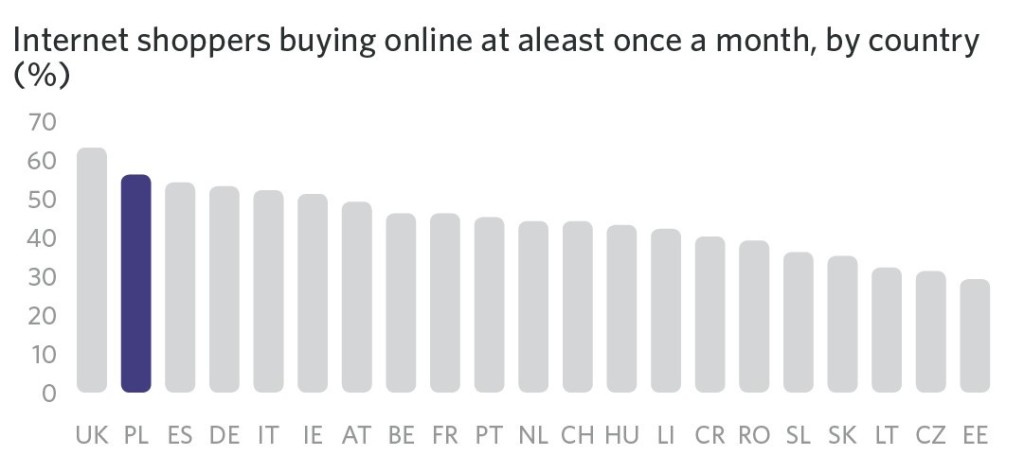

Wśród państw Europy Wschodniej Polska wyróżnia się jako jedna z bardziej zaawansowanych gospodarek cyfrowych. Wskaźnik penetracji cyfrowych nabywców kształtuje się na poziomie 56%, przy czym należy zaznaczyć, że w szerszym kontekście europejskim, nasz kraj jest wciąż słabo rozwinięty, chociaż wyróżnia się na tle sąsiadów.

Według indeksu gospodarki cyfrowej i społeczeństwa cyfrowego, Polska zajmuje 23 pozycję pośród 28 europejskich państw. Odpowiedzią na taki stan rzeczy jest realizowany przez rząd Program Operacyjny Cyfrowa Polska. Inicjatywa uruchomiona w 2014 r. i planowana do roku 2020 ma na celu rozwiązanie problemu braku inwestycji w krajową gospodarkę cyfrową.

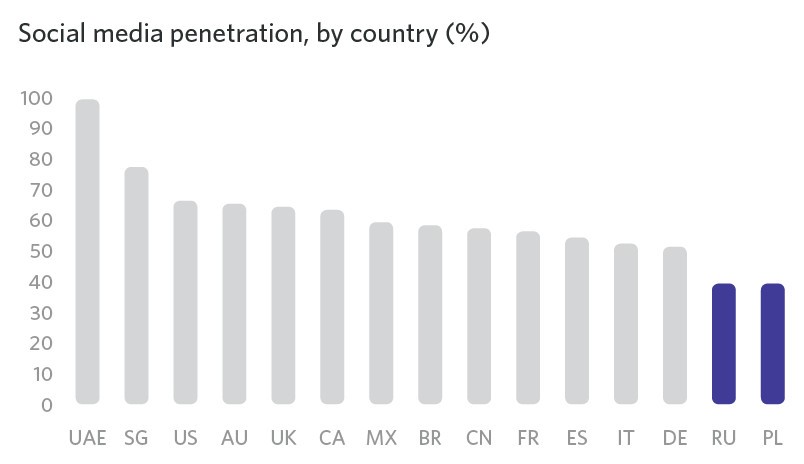

Dotychczas zarówno polscy przedsiębiorcy, jak i konsumenci ostrożnie podchodzili do usług internetowych i tylko nieliczna część populacji regularnie korzysta z różnorodnych opcji dostępnych w sieci. Niewielu Polaków pobiera muzykę, korzysta z „wideo na żądanie”, przesyła własną treść na platformy internetowe lub angażuje się w sieci społecznościowe – świadczy o tym globalna penetracja social media według We Are Social.

Także w Rosji, podobnie jak w Polsce, liczba kont sieci społecznościowych, które są aktywne w populacji, stoi na niskim poziomie – tylko nieco powyżej średniej globalnej i znacznie poniżej regionów, takich jak USA, Australia i południowo-wschodnia Azja.

Istnieją jednak pewne aspekty internetowego świata, które polscy użytkownicy szybko przyjęli. Wydawcy online, zwłaszcza witryny z wiadomościami, mają dużą liczbę aktywnych odbiorców. Coraz więcej Polaków cieszy się możliwościami bankowości online i zakupów w sieci.

Porównanie regularności, z jaką konsumenci z różnych krajów europejskich robili zakupy w sieci pokazuje, że odsetek kupujących online raz w miesiącu zaskakująco plasuje Polskę na drugiej pozycji, tuż za Wielką Brytanią.

Jeśli potencjał ten ma zostać w pełni zrealizowany, w przyszłości polscy sprzedawcy detaliczni będą musieli inwestować w swoje platformy e-commerce. Obecnie tylko jedna na dziesięć polskich firm z sektora małych i średnich sprzedaje swoje wyroby w sieci, podczas gdy średnia w UE wynosi 17%. W Polsce e-commerce stanowi obecnie zaledwie 4,1% PKB w porównaniu do około 6-8% w Wielkiej Brytanii, Szwecji i Danii.

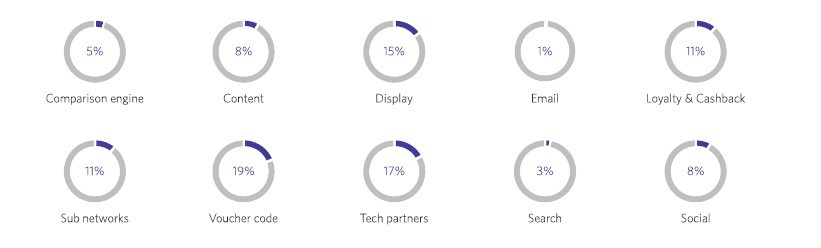

W rzeczywistości brak inwestycji sprzedawców detalicznych w handel elektroniczny w pewien sposób wyjaśnia coraz większe wykorzystanie sieci afiliacyjnych w celu wspierania strategii marketingu online, które tradycyjnie były w kompetencjach wewnętrznych działów marek. Choć wielu reklamodawców w Europie Wschodniej chętnie zarządza największymi partnerami samodzielnie lub też za pośrednictwem agencji reklamowych, chęć poszerzenia zasięgu, jednocześnie bez przeciążania zespołu, otwiera drzwi do współpracy z sieciami afiliacyjnymi.

Niedostatek umiejętności w ramach marketingu online wśród reklamodawców otwiera szansę wydawcom, aby wspierali ich w ramach niektórych bardziej technicznych aspektów reklamy internetowej, takich jak kampanie reklamowe, retargetingowe i remarketingowe. Biorąc pod uwagę wysoki odsetek blokowania reklam w regionie (około 37%), konieczność precyzyjnego kierowania ich do potencjalnych klientów ma zasadnicze znaczenie.

Wiele firm nieposiadających zasobów do samodzielnego wykonywania tego rodzaju działań, powierza je w modelu efektywnościowym trzeciej stronie. Produkty takie jak UnBlock firmy Cloud Technologies, które umożliwiają wyświetlanie reklam nawet tym użytkownikom, którzy korzystają z oprogramowania blokującego reklamę, to tylko jeden z przykładów działalności biznesowej, która odpowiada na specyficzne warunki lokalnego rynku.

Rynek wschodnioeuropejski jest wyraźnym przykładem jak można rozwijać marketing efektywnościowy, niezależnie czy mamy do czynienia z lokalnymi sprzedawcami, którzy po raz pierwszy wchodzą w świat marketingu online, czy z zagraniczną marką, która chce po prostu wejść na nowy rynek. Model efektywnościowy pozwala na testowanie nowych rozwiązań bez ryzyka, podczas gdy lokalni wydawcy mogą zwiększyć zasięg marki wśród nowych odbiorców, bez konieczności fizycznej obecności w regionie.

Okiem lokalnego eksperta

Awin zapytał przedstawicieli lokalnego biznesu o ich przemyślenia na temat rozwoju marketingu afiliacyjnego. W regionie Europy Wschodniej swoje opinie przedstawili: Katarzyna Leboch, Internet Marketing Specialist z Answear.com oraz Elżbieta Czakon z Cloud Technologies SA. Jedno z postawionych pytań dotyczyło zalet korzystania z afiliacji.

Co postrzegasz jako zalety korzystania z afiliacji jako kanału cyfrowego w Twoim regionie?

Katarzyna Leboch: To naturalne uzupełnienie naszych wydatków na marketing, a także stabilne źródło ruchu i dochodu. Pomaga nam też docierać do tych wydawców, do których nie mogliśmy dotrzeć bezpośrednio. Wreszcie nasza współpraca z sieciami partnerskimi umożliwia nam kontrolowanie usług cashback i kodów rabatowych w bardziej wiarygodny sposób. Mamy bardziej transparentną wiedzę na temat tego, jak tymi kanałami promowana jest nasza marka.

Elżbieta Czakon: E-commerce to teraz bardzo silny trend. W związku z tym istnieje większa potrzeba kampanii w modelu efektywnościowym. Sieci partnerskie mają możliwości i know-how do zapewnienia tego typu usług. Jednocześnie uważamy, że domy mediowe nie mają jeszcze umiejętności na takim poziomie jak sieci partnerskie, by koordynować takie kampanie.

O raporcie

W raporcie eksperci podsumowali główne rynki, na których działa Awin, tj. Australię, Kraje Beneluksu, Brazylię, Wielką Brytanię, Stany Zjednoczone, Francję, Włochy, Hiszpanię, region DACH, a więc Niemcy, Austrię i Szwajcarię oraz Kraje nordyckie i Europę Wschodnią. Poza analizą makroekonomiczną regionu, szczegółowo przedstawiono także specyfikę każdego z nich i rozwój branży w ujęciu lokalnym. Jedocześnie zebrano opinie i przemyślenia o kanale partnerskim od przedstawicieli lokalnych podmiotów.

W drugiej części raportu zidentyfikowano podobieństwa na każdym rynku. Niekoniecznie są specyficzne wyłącznie dla afiliacji, ale mają na nią wpływ. Omówiono m.in. wzrost mobilności konsumentów oraz roli globalnych wydarzeń handlowych. Poruszono także temat konwersji kodów rabatowych oraz rosnącej roli influencerów. Na koniec zwrócono uwagę na to, jak marki postrzegają afiliację, jak zmieniają swoje podejście do zarządzania programami partnerskimi oraz jak oceniają wartość partnera.

Pełna wersja raportu dostępna jest pod adresem: https://www.awin.com/pl/wiadomosci-z-rynku/the-awin-report

![Bonusowa 3% prowizja w MyLead [Update]](http://affmarketing.pl/wp-content/uploads/2016/06/mylead-zmiany-45x45.jpg)